Trong các video đăng lên mạng xã hội, nhiều người liệt kê hàng loạt các sản phẩm từ son môi, dép xăng đan cho đến đồ sành sứ và khăn tắm mà họ đã bỏ ra hàng nghìn USD để mua, cạnh tranh trong cái mà họ gọi là “Hermès Game” (Trò chơi Hermès).

HẤP DẪN HƠN CẢ VÀNG, CHỨNG KHOÁN

Mục tiêu của hành động kể trên là để có cơ hội mua một trong những chiếc túi xách Birkin hoặc Kelly cực kỳ độc quyền của thương hiệu sang trọng Pháp, với giá khởi điểm khoảng 10.000 USD. Những chiếc túi như vậy không thể nào dễ dàng mua được chỉ bằng cách bước vào cửa hàng. Để đạt được điều này, những người trung thành với thương hiệu tìm cách gây thêm thiện cảm với các cộng tác viên bán hàng trong nhiều tháng hoặc thậm chí nhiều năm bằng cách chi những khoản tiền nhỏ hơn cho những mặt hàng ít bị hạn chế hơn.

“Đó là một cô gái”, một người hâm mộ tuyên bố khi cô ấy mở chiếc túi xách Kelly màu hồng trong video TikTok với chú thích “Cuối cùng cũng đã thắng Hermès Game”. Những bình luận ngưỡng mộ bên dưới bài đăng bao gồm “Thật mừng cho bạn!” và “Đến giờ kể chuyện: Hãy cho chúng tôi biết bạn đã làm như thế nào để có được chiếc túi ấy”.

Trên thực tế, rất nhiều người giàu không thể mua được túi Hermes qua đường chính ngạch đã tìm đến thị trường thứ cấp hoặc những buổi đấu giá, qua đó càng đẩy giá dòng sản phẩm này đi lên. Thậm chí những chiếc túi Hermes còn được Credit Suisse đánh giá là một trong những kênh đầu tư ổn định và hiệu quả nhất thời khủng hoảng.

Trong năm 2020 khi đại dịch diễn ra, báo cáo của Deloitte và Credit Suisse cho thấy những chiếc túi Hermes Birkin đạt lợi nhuận trung bình 38%, mức cao nhất trong số những hàng xa xỉ. Đồng quan điểm, công ty nghiên cứu AMR vào năm 2020 cho biết giá trị của túi Hermes đã tăng 83% trong suốt 10 năm qua. Tương tự, Knight Frank Investment Index chuyên theo dõi hiệu suất của tài sản đầu tư cũng xác định túi xách là tài sản mang lại mức lợi nhuận cao nhất.

Trong khi tác phẩm nghệ thuật và tem sưu tầm chỉ tăng 5-6% giá trị tính riêng trong năm 2019 thì túi xách cao cấp đã tăng đến 13%. Một nghiên cứu năm 2017 của Baghunter tiết lộ giá trị của những chiếc túi Hermes Birkin đã tăng 500% trong 35 năm qua, tức là tăng trung bình 14% giá trị mỗi năm.

Trong khi đó, giá bán của chiếc túi Birkin đầu tiên chỉ khoảng 2.000 USD.

Trong khi ngày nay, một chiếc Birkin bằng da tiêu chuẩn có giá ít nhất 10.000 USD, đó là chưa tính những mẫu Birkin độc đáo hơn, chẳng hạn như các mẫu nạm kim cương với bán lẻ với giá từ 75.000 - 300.000 USD tùy thuộc vào tình trạng, màu sắc và kích cỡ. Xét về giá trị trung bình từ những năm 1980, túi Kirbin trở thành khoản đầu tư có lợi suất cao hơn cả danh mục cổ phiếu S&P 500 và vàng, hai tài sản được nhiều chuyên gia ưa thích.

Chính vì thế, không ít người phải tìm đến giải pháp sở hữu Birkin tốn kém nhất: Đấu giá. Vào năm 2017, Rachel Koffsky đã bán được phiên bản Metallic Bronze Birkin với giá 100.000 USD.

Mẫu Diamond Himalaya với kim cương và vàng 18 cara cũng phá kỷ lục với giá 400.000 USD, và sau đó vào năm 2019, chiếc túi một lần nữa được bán lại cho David Oancea với giá 500.000 USD, mang về khoản lợi nhuận khổng lồ chỉ trong vài năm.

Theo Business of Fashion, khoảng 40% người tiêu dùng Mỹ đã mua hoặc dự định mua một món đồ da hàng hiệu năm 2022, qua đó khiến giá trị của ngành có thể tăng từ 72 tỷ USD lên 100 tỷ USD vào năm 2027.

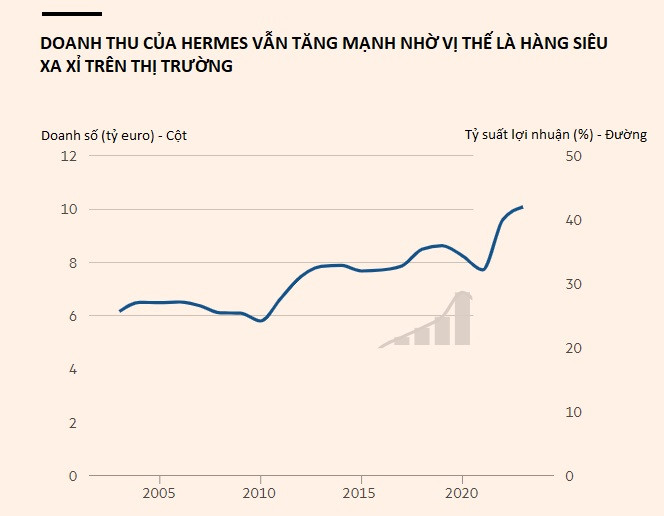

Triển vọng kinh tế toàn cầu có vẻ không chắc chắn nhưng thị trường hàng hóa cao cấp của Hermès vẫn mạnh mẽ nhờ định vị cao cấp, kiểu dáng cổ điển, cơ sở khách hàng giàu có và quy trình sản xuất được kiểm soát chặt chẽ.

Hermès và các thương hiệu cao cấp tương tự như Brunello Cucinelli - nơi áo len cashmere Fair Isle có giá khởi điểm từ 5.000 euro, là những công ty nổi bật trong một lĩnh vực mà tốc độ tăng trưởng đang chậm lại khi sự bùng nổ hàng xa xỉ kéo dài ba năm đến gần điểm kết thúc.

Trong môi trường như thế này này, hiệu suất thương hiệu “dường như có mối tương quan rất lớn với việc ai đang phục vụ những khách hàng chi tiêu nhiều, không chỉ về giá trị mặt hàng mà còn về tổng chi tiêu hàng năm, so với ai đang phục vụ lượng khách hàng lớn mà chỉ thỉnh thoảng chi tiêu”, Michael Kliger, giám đốc điều hành của nhà bán lẻ thương mại điện tử xa xỉ Mytheresa cho biết.

“Khi nhìn vào hiệu quả hoạt động của thương hiệu, mối tương quan rất rõ ràng… Sự chậm lại của hàng xa xỉ thực sự bắt đầu từ những người mua đầy tham vọng”.

Tập đoàn xa xỉ Kering – có nhiều thương hiệu thiên về thời trang hơn và có lượng khách hàng đầy tham vọng lớn hơn – đã cảnh báo lợi nhuận từ của doanh nghiệp lớn nhất của họ là Gucci, sẽ giảm trong năm nay và cũng sẽ không phục hồi vào năm 2024. Doanh thu tại LVMH, tập đoàn xa xỉ lớn nhất thế giới và cũng là công ty đứng đầu ngành, đã tăng trưởng 9% trong quý gần đây nhất, một tốc độ thấp hơn so với tốc độ hai con số của những năm gần đây và thấp hơn một chút so với kỳ vọng của nhà đầu tư. Tình huống này được nhận định là một điều hiếm thấy đối với chủ sở hữu của các thương hiệu hàng đầu như Louis Vuitton và Dior.

BÍ QUYẾT TẠO SỰ KHAN HIẾM

Ngược lại, Hermès có nhiều người mua hơn mức họ có thể đáp ứng cho những chiếc túi xách cao cấp của mình – điều phần lớn giúp hãng tránh khỏi suy thoái. Trong quý gần đây nhất, công ty đã báo cáo mức tăng trưởng doanh số cao ở châu Âu và Mỹ, những thị trường mà doanh thu của các đối thủ của hãng đều đã giảm xuống.

Các thương hiệu cao cấp khác cũng có thành tích tốt hơn. Brunello Cucinelli là một trong số ít công ty hướng các nhà đầu tư về triển vọng bán hàng cao hơn trong năm. Trong khi các nhà phân tích và nhà đầu tư cho rằng Loro Piana của LVMH - nơi bán áo khoác bomber với giá 18.400 euro - là một sản phẩm nổi bật.

Enrico Massaro, người đứng đầu ngân hàng đầu tư tiêu dùng và bán lẻ khu vực Châu Âu, Trung Đông và Trung Đông tại Barclays cho biết: “Những người tiêu dùng xa xỉ thực sự tiếp tục mua, có thể ít hơn một chút, nhưng điều họ không thỏa hiệp là chất lượng của những thứ họ mua. Người tiêu dùng xa xỉ thực sự không đánh đổi”.

Sự nhất quán đó đã dẫn đến sự tăng trưởng ổn định hơn nhiều theo thời gian tại Hermès, với mức tăng và mức thấp vừa phải hơn so với các công ty cùng ngành. Massaro nói: “Họ có thể phát triển ít hơn những đối thủ khác trong thời kỳ đỉnh cao, nhưng về mặt đó, họ giống Ferrari. Họ có thể đã phát triển lớn hơn nhiều nhưng đó là cách họ quản lý để giữ được thương hiệu độc quyền”.

Quan điểm đó được phản ánh bởi thị trường. Cổ phiếu của Hermès liên tục vượt trội so với chỉ số hàng xa xỉ Stoxx Europe 10 kể từ khi lĩnh vực này bắt đầu giảm từ cuối mùa xuân khi các nhà đầu tư dự đoán sự kết thúc của thời kỳ bùng nổ hàng xa xỉ. Trong những tuần gần đây, họ đã đạt được thành công cùng với Brunello Cucinelli trong khi các công ty như Kering, Burberry và Ferragamo lại sa sút.

Hermès đã thể hiện khả năng phục hồi trong những thời kỳ suy thoái khác. Trong khi doanh số bán hàng của hầu hết các công ty xa xỉ đều bị ảnh hưởng ở Trung Quốc, thị trường tăng trưởng lớn nhất trong ngành, vào đầu năm do các hạn chế của Covid-19 khiến việc di chuyển và chi tiêu bị hạn chế, Hermès không hề chùn bước. Theo UBS, năm 2009, sau cuộc khủng hoảng tài chính toàn cầu, doanh số bán hàng của các công ty xa xỉ niêm yết đã giảm trung bình 4%, trong khi doanh thu của Hermès cũng tăng tương ứng.

Khả năng chi tiêu của khách du lịch của Hermès thấp hơn so với các đối thủ là một yếu tố quan trọng. Theo một nhà đầu tư, người mua địa phương chiếm hơn 90% lượng khách hàng của họ ở Nhật Bản và khoảng 75% khách hàng ở Thành phố New York – một lợi thế trong thời kỳ kinh tế suy thoái cũng như các cuộc khủng hoảng như đại dịch.

Zachary Sachs, nhà phân tích tại Invesco cho biết: “Bạn không muốn tiếp xúc với người tiêu dùng du lịch như với người dân địa phương, bởi vì khách du lịch thường khó chi tiêu hơn”.

Các thương hiệu hàng đầu như Hermès kiểm soát chặt chẽ hoạt động phân phối bán lẻ của họ, cho phép họ quản lý dòng sản phẩm và giá cả mà hầu như không thực hiện phân phối thông qua các nhà bán buôn, những người có thể dễ phản ứng với thời điểm khó khăn hơn bằng cách bán sản phẩm dư thừa ra thị trường với giá chiết khấu.

Nhưng nguồn cung cấp các sản phẩm được thèm muốn nhất của Hermès bị hạn chế nghiêm ngặt, đặc biệt là đồ da – dẫn đến hình thức mua sắm cạnh tranh được tổ chức trên TikTok, mặc dù công ty cho biết họ “nghiêm cấm bán một số sản phẩm nhất định như một điều kiện, ảnh hưởng đến việc mua của người khác”.

Theo David Older, người đứng đầu bộ phận cổ phiếu tại công ty quản lý quỹ Carmignac, công ty có nhu cầu cao gấp 4 đến 5 lần so với khả năng cung cấp cho các sản phẩm của mình.

Điều này cũng có nghĩa là túi Hermès vẫn giữ được giá trị trên thị trường thứ cấp - thường được bán với giá đã qua sử dụng cao hơn cả giá mua mới vì những người mua không thể mua được một chiếc Birkin mới sẽ chuyển sang các nhà bán lẻ đồ cũ và nhà đấu giá. Nó cũng có thể làm tăng sức hấp dẫn của sản phẩm dưới dạng đầu tư.

Zuzanna Pusz, người đứng đầu bộ phận hàng xa xỉ châu Âu tại UBS cho biết: “Với Hermès, khía cạnh giá trị mà nó giữ được là bao nhiêu và khi ở trên thị trường đồ cũ trở nên rõ ràng hơn, tôi nghĩ mọi người bắt đầu nghĩ về điều đó nhiều hơn”.

Các giám đốc điều hành của Hermès cho biết việc hạn chế nguồn cung không phải là chính sách của công ty mà là kết quả của quá trình sản xuất của họ, trong đó những chiếc túi được khâu bằng tay bởi các nghệ nhân có tay nghề cao tại các xưởng may ở Pháp.

Công ty đã đặt mục tiêu mở rộng sản xuất hàng da từ 6% đến 7% mỗi năm khi mở xưởng mới và đào tạo nghệ nhân, mở trung bình một cơ sở sản xuất mới mỗi năm. Chủ tịch Axel Dumas cho biết, Hermès chỉ có thể bổ sung khoảng 250 đến 300 vai trò nghệ nhân đồ da mới tại mỗi xưởng theo thời gian, vì vấn đề năng lực trong xưởng và quá trình đào tạo nghiêm ngặt của Hermes.

Pusz tại UBS thì cho biết: “Hermes không tăng ca qua đêm hay cố chạy theo sản lượng chỉ là chiêu trò nhằm đảm bảo sự độc đáo trong mô hình kinh doanh hàng xa xỉ này”.

Tuy nhiên, việc duy trì sự khan hiếm đó không phải là không có rủi ro và công ty đã phải đối mặt với một số lời chỉ trích từ những khách hàng khó tính.

Kliger nói: “Một số sự chờ đợi nâng cao trải nghiệm vì điều đó báo hiệu rõ ràng sự khan hiếm. Nhưng bạn cũng gặp phải một số khách hàng giàu có, khó chịu, những người không quen chờ đợi ở bất cứ đâu”.